要选择新鲜干净食材,尽量不购买、储存易腐变质的食材,避免接触活畜禽,远离野味,不采不食野生蘑菇。在家做饭之前、期间和之后,都要用干净流动的水洗手,厨房用具用后要及时清洗或消毒;处理生食和熟食的用具或盛具要分开。加工食物时,要烧熟煮透。

文章通过解读泛癌(N=20)B细胞的转录组学、表观基因组学和BCR谱,从多方面系统地绘制了泛癌B细胞图谱,鉴定了15个B细胞亚群和10个浆细胞亚群。推导并验证了两种独立的抗体分泌细胞(ASCs)发育途径,即典型生发中心(GC)和替代滤泡外(EF)途径。进一步在EF肿瘤中表征三级淋巴结构(TLS),将其分为四个时期。发现非典型记忆(AtM) B细胞位于未成熟TLS的中心,并在TLS成熟过程中迁移至外围。该文章为研究癌症B细胞提供了重要参考,也为基于B细胞改善肿瘤免疫治疗提供依据及思路。

专题:新浪财经上市公司研究院

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:昊

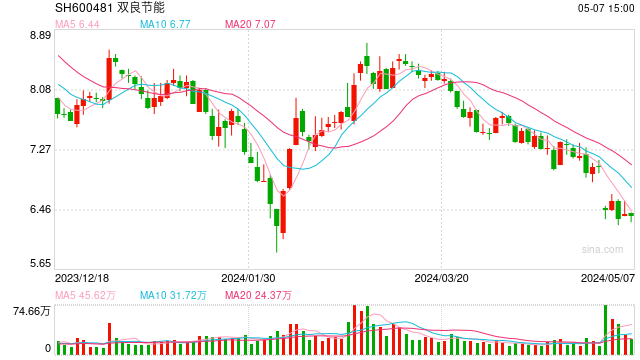

日前,双良节能发布2024年中报。上半年,公司实现营业收入69.79亿元,同比下降42.45%,归母净利润-12.57亿元,相较去年同期盈利6.18亿大幅转亏。

双良节能表示,光伏行业市场竞争加剧,全产业链产品价格持续下行,使得单晶硅业务毛利大幅下降及存货跌价准备大幅上升,是公司净利润转为负值的主要原因。

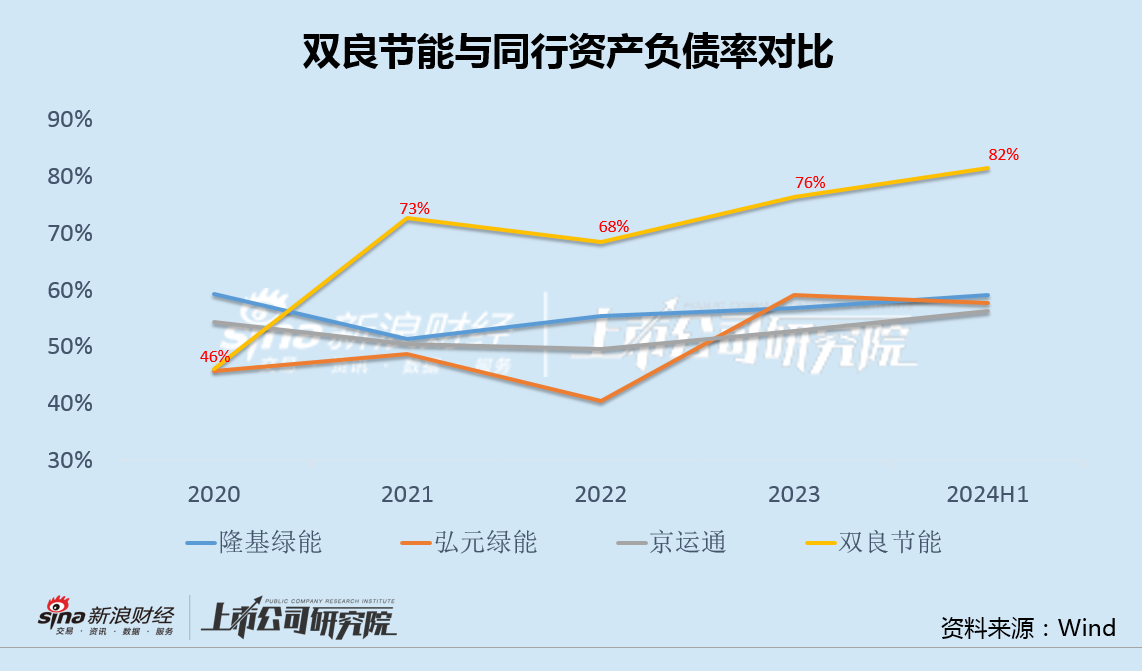

不过,在行业进入景气下行期后,双良节能的毛利率骤降至-17%,远不及隆基、TCL中环、弘元绿能等可比公司,负债率更是长期显著偏高,中报进一步攀升至82%,再创历史新高,抗风险能力不足问题凸显。

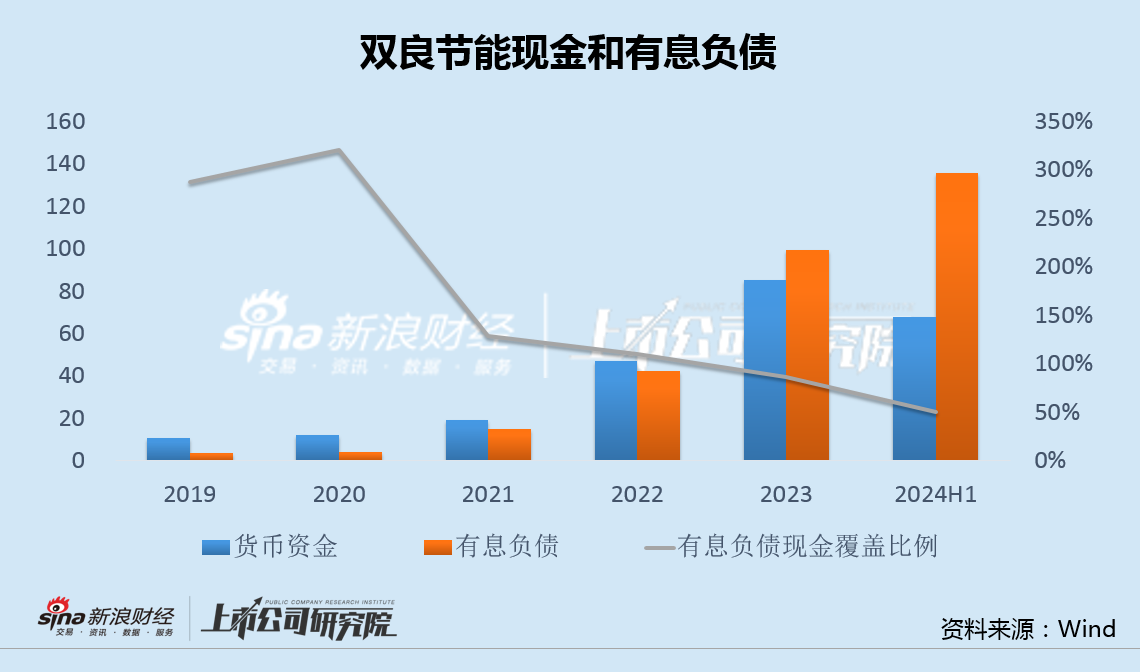

此外,公司近几年经营现金流大幅净流出,叠加持续的大额资本开支,导致有息负债不断走高、现金覆盖比例不断下滑。

严重缺钱的压力下,双良节能只能不停向市场伸手。仅2021年以来,公司定增和可转债融资就超过60亿,目前又在筹划新一轮25.6亿的定增,用于继续扩张。

值得注意的是,除激进扩产外,双良节能还曾斥资6.66亿,溢价624%收购实控人缪双大名下公司15%的少数股权,资金使用方面也存在很大疑问。

负债率攀升至82%再创新高 有息负债现金覆盖比例持续下滑

双良节能主业分为节能节水装备、新能源装备和光伏产品三大板块,节能节水装备业务包括空冷系统、溴冷机和换热器等,新能源装备业务包括多晶硅还原炉及其模块、绿电智能制氢装备等,光伏产品业务包括单晶硅棒、硅片、光伏组件等,公司业务构成颇为庞杂。

受新能源和光伏等行业景气下行影响,今年上半年,双良节能实现营收69.79亿元,同比下降42.45%,归母净利润-12.57亿元,相较去年同期盈利6.18亿大幅转亏;整体毛利率-6.03%,同比下降20个百分点,净利率-18.02%,同比下降23个百分点。

分季度看,公司二季度实现营收27.32亿元,同比下降59.02%,环比下降35.69%;归母净利润-9.63 亿元,同比由盈转亏,且环比亏损加大;单季度毛利率-17.31%,同比下降30个百分点,环比下降18.54个百分点,净利率-35.24%,同比下降37个百分点,环比下降28个百分点,业绩和盈利能力均呈加速下滑之势。

实际上,自2021年起,双良节能负债率相比隆基绿能、弘元绿能、京运通等同行就显著偏高。今年6月末,公司负债率进一步攀升至82%,再次创出历史新高。

同样是从2021年开始,双良节能有息负债大幅走高,导致现金覆盖比例断崖式下滑。叠加近几年经营现金流累计净流出超30亿,以及持续的大额资本开支,此后几年公司资金压力不断增加。

值得一提的是,也正是自2021年起,双良节能开启了连续融资模式,但仍未阻挡公司资金面持续恶化的趋势。

近三年直接融资超60亿欲定增再募25亿 溢价624%收购实控人名下少数股权

严重缺钱的压力下,双良节能只能不停向市场伸手。

2021年8月,双良节能发布公告,拟增发2.43亿股,募资34.88亿元,用于硅材料(包头)有限公司40GW单晶硅一期项目(20GW),并补充流动资金。2022年8月,该定增事项募资完成。

就在上述定增刚完成2个月后,2022年10月,双良节能再次公告,拟通过发行可转债募资26亿元,用于40GW单晶硅二期项目(20GW),并再次补充流动资金。2023年9月,该可转债发行完成。

上述融资事项刚完成3个月,2023年12月,双良节能再发公告,拟增发5.61亿股,募资25.6亿元,用于38GW大尺寸单晶硅拉晶项目、年产700套绿电智能制氢装备建设项目,并补充流动资金。

值得注意的是,双良节能连续向市场伸手要来的钱,不仅仅是用于扩产。

2023年8月,双良节能曾发布公告称,拟以自有资金6.66亿元购买江苏利创新能源有限公司(以下称“利创新能源”)持有的江苏双良新能源装备有限公司(以下称“双良新能源”)15%的股权对应注册资本1800万元。

双良节能与利创新能源的实际控制人均为缪双大,因此上述收购构成关联交易。

公告显示,截止评估基准日,经收益法评估,双良新能源股东全部权益价值为44.41亿元,较账面净资产增值38.28亿元,增值率高达624.05%,15%股权对应的交易总金额确定为6.66亿元。

根据约定,2023年,双良新能源承诺净利润为7.62亿元,实际净利润为8.23亿元,完成了第一期业绩承诺;然而,2024年度承诺净利润为5.95亿元,截至2024年半年度,实际实现的净利润仅为6550.76万元,未来业绩承诺完成情况颇为堪忧。

在资金极为紧张、仅靠市场不断输血维持的情况下,双良节能还斥资6.66亿,溢价624%收购实控人缪双大名下公司15%的少数股权,资金使用方面的问题备受市场质疑。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:公司观察杠杆炒股口诀

文章为作者独立观点,不代表线上配资炒股_线上股指配资_线上融资炒股观点